Abschreibungen

Abschreibungen bezeichnen im externen Rechnungswesen planmäßige und außerplanmäßige Wertminderungen von Vermögensgegenständen des Anlage- und Umlaufvermögens. Im Folgenden erklären wir dir, was es genau mit Abschreibungen auf sich hat. Des Weiteren zeigen wir dir fünf Abschreibungsmethoden: die Leistungsabschreibung, die lineare Abschreibung, die arithmetisch-degressive Abschreibung, die geometrisch-degressive Abschreibung und die progressive Abschreibung.

Inhaltsübersicht

Abschreibung Definition und Abschreibung von Anlagevermögen

In der Buchhaltung eines großen Unternehmens wird meistens das Anlagevermögen – also die Wertgegenstände, die in einem Unternehmen bleiben sollen, abgeschrieben. Diesen Vorgang bezeichnet man steuerrechtlich auch als Absetzung für Abnutzung, Abschreibung für Abnutzung oder kurz AfA. Das Anlagevermögen lässt sich in abnutzbares Anlagevermögen und nicht abnutzbares Anlagevermögen einteilen. Zum nicht abnutzbaren Anlagevermögen gehören zum Beispiel Grundstücke. Diese verlieren ja theoretisch nicht ihren Wert, nur weil Zeit vergeht.

Dagegen sind Maschinen beispielsweise abnutzbar – mit jedem Jahr, in dem sie im Einsatz sind, verlieren sie an Wert. Hierbei handelt es sich um ein abnutzbares Anlagevermögen. Es findet also eine Wertminderung statt. Diese Wertminderung bezeichnet man im externen Rechnungswesen als Abschreibung.

Planmäßige Abschreibung und außerplanmäßige Abschreibung

Es gibt zwei verschiedene Arten von Abschreibungen. Erstens, die planmäßige Abschreibung, die jedoch nur bei abnutzbarem Anlagenvermögen auftreten kann. Hier verteilst du die Anschaffungs– oder Herstellungskosten einfach auf die Geschäftsjahre, in denen der Vermögensgegenstand voraussichtlich genutzt werden kann.

Die zweite Art ist die außerplanmäßige Abschreibung. Die außerplanmäßige Abschreibung tritt beispielsweise bei Katastrophenverschleiß oder versteckten Mängeln auf. Die außerplanmäßige Abschreibung kann daher bei allen Vermögensgegenständen eintreten.

Studyflix vernetzt: Hier ein Video aus einem anderen Bereich

Planmäßige Abschreibung Definition

Lass‘ uns mit der planmäßigen Abschreibung beginnen! Wie ihr Name schon sagt, können wir bei der planmäßigen Abschreibung vorhersehen, wie ein Vermögensgegenstand an Wert verliert.

Daher müssen wir einen Abschreibungsplan erstellen. Darin legen wir die zu verteilenden Anschaffungs- oder Herstellungskosten, die voraussichtliche Nutzungsdauer des Anlagengegenstandes und die Wahl der Abschreibungsmethode fest.

Außerplanmäßige Abschreibung Beispiel – Abschreibung Umlaufvermögen: Strenges Niederstwertprinzip und Abschreibung Anlagevermögen: gemildertes Niederstwertprinzip

Was passiert jedoch, wenn ein unvorhersehbarer Unfall eintritt und deine Vermögensgegenstände geschädigt werden? Schauen wir uns also genauer an, was bei einer außerplanmäßigen Abschreibung geschieht. Tritt dieser Fall in deinem Umlaufvermögen ein, gilt das strenge Niederstwertprinzip. Das bedeutet folgendes: Du musst deine Vermögensgegenstände abschreiben, auch wenn nicht sicher ist, ob diese Wertminderung von Dauer ist!

Wenn der Fall im Anlagevermögen eintritt, ist es etwas komplizierter, denn dort gilt das gemilderte Niederstwertprinzip. Stellen wir uns ein Unternehmen vor, das Grundstücke verkauft. Nun hat es ein Grundstück, neben dem eine Windkraftanlage gebaut wird. Jetzt will natürlich keiner mehr das Grundstück kaufen, denn wer möchte schon neben einer Windkraftanlage wohnen?

Ist die Wertminderung dabei von Dauer, müssen wir es auf den niedrigeren Wert abschreiben. Falls diese Wertminderung aber voraussichtlich nur eine begrenzte Zeit bestehen bleibt, dürfen wir die Wertminderung nicht abschreiben! Wir wissen aber alle: Ausnahmen bestätigen die Regel. Es gibt ein Wahlrecht im Bereich des Finanzanlagevermögens. Ein Abschreibung Beispiel hierfür wäre eine Beteiligung an einem anderen Unternehmen. Angenommen, bei diesem läuft es gerade nicht so gut, aber die Verschlechterung ist nicht dauerhaft. Dann kannst du dir aussuchen, ob du diese Beteiligung abschreibst oder nicht.

Planmäßige Abschreibungen buchen und außerplanmäßige Abschreibungen buchen – Direkte und indirekte Abschreibung

Wenn du das verstanden hast, kannst du jetzt ganz einfach die planmäßige Abschreibung buchen und die außerplanmäßige Abschreibung buchen. Sie sind nämlich identisch und es gibt nur diese zwei Möglichkeiten zum Abschreibungen buchen: die direkte Abschreibung und die indirekte Abschreibung. Bei der direkten Abschreibung ziehst du quasi die Wertminderung einfach von der Summe deines Sachanlagevermögens, kurz SAV, ab. Nehmen wir an, der Wert ist um 3.000 Euro gesunken. Der direkte Abschreibung Buchungssatz lautet also “Abschreibungen auf SAV 3.000 an SAV 3.000”.

Bei der indirekten Abschreibung schaltest du noch das Konto “Wertberichtigung SAV” dazwischen. Das ist vor allem bei einem großen Unternehmen wichtig, in dem viele Sachanlagen gleichzeitig an Wert verlieren. Mit dem Konto “Wertberichtigung SAV” sieht man nämlich übersichtlicher, welche Anlage wie viel an Wert verloren hat. Der indirekte Abschreibung Buchungssatz ist jedoch nicht viel komplizierter. Du musst nun einfach auf das zusätzliche Konto die Abschreibungen buchen, anstatt direkt auf die Sachanlagen, also: “Abschreibungen auf SAV 3.000 an Wertberichtigung SAV 3.000”.

Abschreibungsmethoden – Abschreibung nach Leistung, Abschreibung linear, Abschreibung degressiv und Abschreibung progressiv

Du solltest nun verstanden haben, was Abschreibungen sind und welche Abschreibungsarten es gibt. Daher kommen wir nun zu den verschiedenen Abschreibungsmethoden. Wir zeigen dir die leistungsabhängige Abschreibung, die lineare Abschreibung, die progressive Abschreibung und die degressiven Abschreibungen.

Bevor wir mit den einzelnen Abschreibungsmethoden beginnen, kommt hier erst einmal eine kurze Übersicht. Häufig werden im Rechnungswesen folgende Abschreibungsarten benutzt: die Leistungsabschreibung, die lineare Abschreibung und die digitale Abschreibung, die eine Sonderform der arithmetisch-degressiven Abschreibung ist.

Dazu kommen das Buchwertverfahren, das eine Sonderform der geometrisch-degressiven Abschreibung darstellt, und die progressive Abschreibung. Wichtig ist, dass bei der Wahl der Abschreibungsmethode beachtet werden sollte, ob diese durch eine gesetzliche Vorschrift eventuell verboten ist.

Abschreibungssatz berechnen – verschiedene Abschreibungsmöglichkeiten

Die relevanten Faktoren zur Ermittlung von Abschreibungen sind immer die gleichen. Erstens die zu verteilenden Anschaffungs- oder Herstellungskosten, zweitens die Nutzungsdauer der Maschine, drittens die Wahl der Abschreibungsmethode und viertens eventuell der Restbuchwert, falls dieser am Ende der Nutzungsdauer nicht Null sein soll.

Du wirst schnell merken, die Werte der Abschreibung unterscheiden sich je nach Abschreibungsmethode. Deshalb nehmen wir dieselben Ausgangsdaten, damit du die Abschreibungsmethoden besser vergleichen kannst. Stellen wir uns eine Maschine vor, deren Anschaffungswert 10.000 Euro beträgt und die fünf Jahre genutzt werden kann.

Abschreibung berechnen – Leistungsabschreibung

Beginnen wir mit der Leistungsabschreibung. Sie wird häufig auch als leistungsabhängige Abschreibung oder leistungsbezogene Abschreibung bezeichnet. Die Leistungsabschreibung gibt von allen Abschreibungsmethoden den Verschleiß einer Maschine am besten an und wird daher oft beim Anlagevermögen, das hohe Nutzungsschwankungen aufweist, verwendet.

Um mit der leistungsabhängigen Abschreibung rechnen zu können, müssen wir die erwartete Leistungsabgabe der Maschine kennen. Gehen wir also davon aus, dass die Maschine im ersten Jahr 300 Leistungseinheiten produziert, im zweiten 200, im dritten 1.000 sowie im vierten und fünften Jahr jeweils 250. Insgesamt sind es also 2.000 Leistungseinheiten. Was die Leistungseinheiten konkret sind, musst du der Aufgabenstellung entnehmen. Manchmal sind es zum Beispiel die Stunden, die eine Maschine gearbeitet hat oder die Anzahl der von ihr produzierten Dinge. Wir sprechen hier zur Vereinfachung allgemein von Leistungseinheiten. Die Leistungsabschreibung Formel sieht so aus:

Im nächsten Schritt unseres Leistungsabschreibung Beispiel, teilst du die Anschaffungskosten durch die Gesamtleistung, in unserem Fall also 10.000 Euro durch 2.000. Jetzt wissen wir, dass jede Leistungseinheit 5 Euro kostet. Um nun auszurechnen, um wieviel die Maschine pro Jahr abgeschrieben werden muss, können wir jetzt einfach die in dem Jahr erbrachte Leistung mit ihren Kosten multiplizieren. Diese Rechnung führen wir für alle fünf Jahre durch. Die daraus resultierenden Werte ziehen wir dann immer von unserem Restbuchwert (RBW) des letzten Jahres ab. Du siehst, nach den fünf Jahren hat die Maschine ihren kompletten Wert verloren und ist auch auf einen Restbuchwert von Null abgeschrieben.

Lineare Abschreibung berechnen

Die lineare Abschreibung ist die einfachste Abschreibungsmethode. Bei der lineare Abschreibung Formel teilst du die Anschaffungskosten einfach durch die Nutzungsdauer und schreibst jedes Jahr denselben Betrag ab, unabhängig von der Leistung der Maschine. In unserem lineare Abschreibung Beispiel wären es dann 2.000 Euro pro Jahr.

Wie auch bei der Leistungsabschreibung, hat die Maschine bei der linearen Abschreibung nach den fünf Jahren einen Restbuchwert von Null. Das soll auch so sein, denn nach den fünf Jahren kann die Maschine in unserem lineare Abschreibung Beispiel ja nicht mehr genutzt werden.

Abschreibungen berechnen – Arithmetisch-degressive Abschreibung – Digitale Abschreibung

Etwas komplizierter ist die arithmetisch-degressiven Abschreibung bzw. die digitale Abschreibung. Im Rahmen der arithmetisch-degressiven Abschreibung minimiert sich der Abschreibungsbetrag jedes Jahr um den gleichen Betrag. Eine Sonderform der arithmetisch-degressiven Abschreibung stellt die die digitale Abschreibung dar.

Wenden wir nun die digitale Abschreibung Formel in unserem Abschreibung Beispiel an: Dafür rechnen wir zunächst den Nenner aus. Jetzt müssen wir nur doch die 10.000 Euro Anschaffungskosten durch 15 teilen. Das sind etwa 666,67 Euro. Zu Beginn des ersten Jahres bleiben noch fünf Jahre Nutzungsdauer übrig. Die restliche Nutzungsdauer multiplizieren wir dann mit den 666,67 Euro und erhalten 3.333,35 Euro. Dieser Wert stellt unseren Abschreibungsbetrag dar. Im zweiten Jahr können wir die Maschine noch insgesamt vier Jahre nutzen. Wir nehmen also als restliche Nutzungsdauer vier anstelle von fünf Jahren und erhalten als Abschreibungsbetrag 2.666,68 Euro. So geht das immer weiter, bis am Ende des fünften Jahres der Restbuchwert der Maschine wieder Null beträgt.

Abschreibungen berechnen – Geometrisch-degressive Abschreibung – Buchwertverfahren

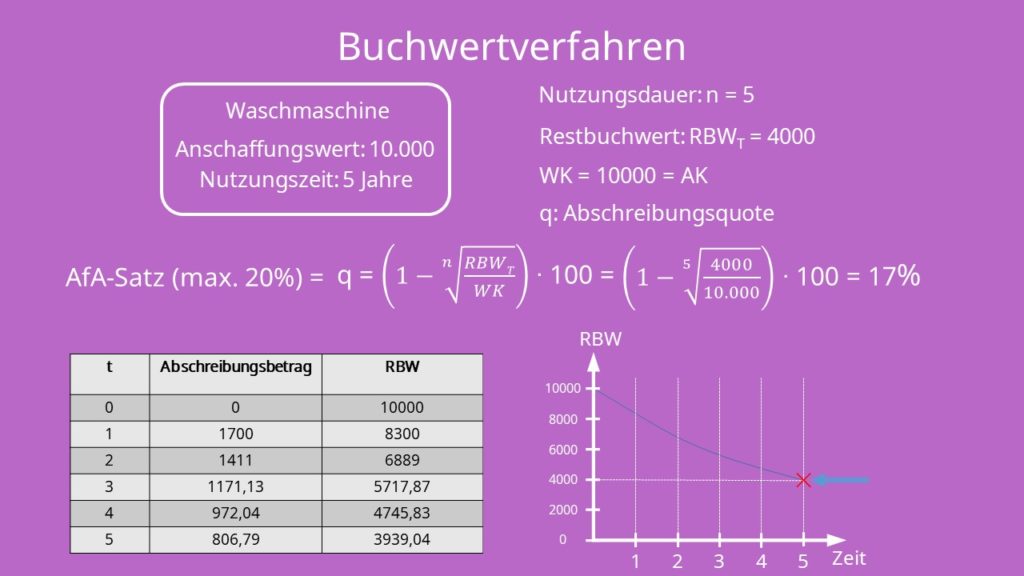

Eine weitere Form der degressiven Abschreibung stellt die geometrisch-degressive Abschreibung dar. Bei der geometrisch-degressiven Abschreibung werden die Anschaffungs- und Herstellungskosten mithilfe einer Abschreibungsquote auf die Nutzungsdauer verteilt. Im Unterschied zur arithmetisch-degressiven Abschreibung resultiert hier kein Restbuchwert von Null. Das Buchwertverfahren stellt wiederum eine Sonderform der geometrisch-degressiven Abschreibung dar. Dafür musst du einen Abschreibungssatz berechnen, also einen vorher festgelegten, konstanten Abschreibungsprozentsatz, der maximal 20 Prozent betragen darf. Der Abschreibungssatz wird häufig auch als AfA-Satz bezeichnet. Wie bereits oben erwähnt, steht die Abkürzung AfA in diesem Zusammenhang für Absetzung bei Abnutzung. Nehmen wir in unserem Abschreibung Beispiel an, wir möchten, dass die Maschine nach fünf Jahren einen Restbuchwert von 4.000 Euro hat. Mit der folgenden Formel können wir den Abschreibungssatz berechnen:

In unserem Abschreibung Beispiel würde unser Abschreibungssatz 17 Prozent betragen, das heißt wir würden jedes Jahr 17 Prozent des jeweiligen Restbuchwerts abschreiben. Es sind also 1.700 Euro im ersten Jahr, 1.411Euro im zweiten Jahr und so weiter. Wie du siehst, kommen wir nach den fünf Jahren in etwa auf 4.000€ Euro Restbuchwert. Die Differenz ergibt sich aus den Rundungen.

Abschreibung berechnen – Progressive Abschreibung

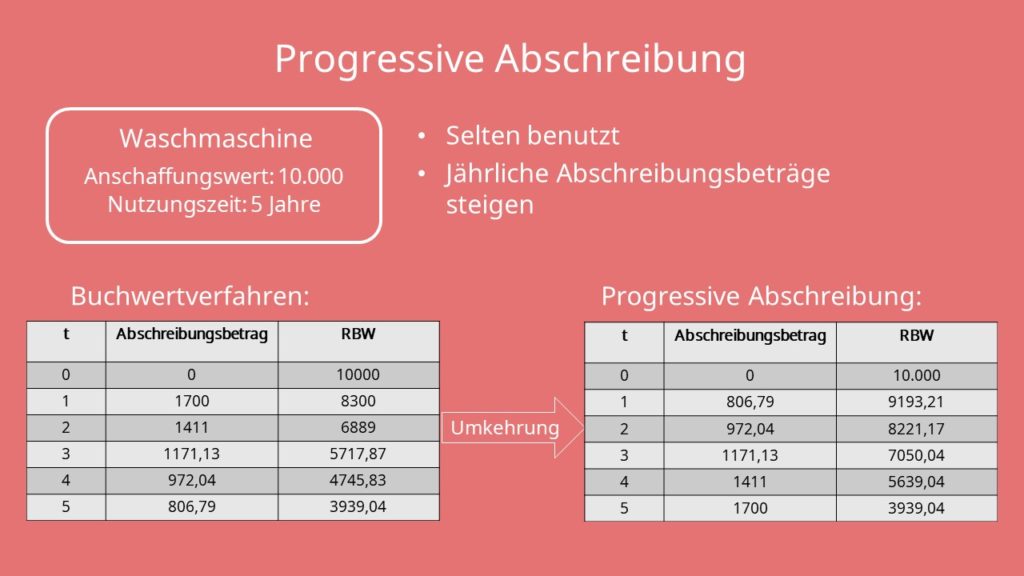

Die letzte Abschreibungsmethode, die wir dir vorstellen wollen, ist die progressive Abschreibung. Die progressive Abschreibung wird jedoch selten benutzt, da sie besagt, dass die jährlichen Abschreibungsbeträge während der Nutzungsdauer ansteigen. Das heißt, je länger man etwas benutzt hat, desto mehr verliert es an Wert. In der Realität ist das selten der Fall. Du weißt bestimmt, dass zum Beispiel Autos nur in den ersten Nutzungsjahren massiv an Wert verlieren, aber dann nicht mehr so viel. Bei der progressiven Methode liest man lediglich die geometrisch-degressiven Abschreibungsbeträge von hinten nach vorne. Also würden wir im ersten Jahr 806,79 Euro, im zweiten Jahr 972,04 Euro abschreiben und so weiter.

Je nachdem, welche der Abschreibungsarten du wählst, schreibst du im ersten Jahr 1.500 Euro, 2.000 Euro oder auch 3.333,35 Euro ab. Das ist schon ein großer Unterschied! Deshalb achte gut darauf, welche Abschreibungsmethode von dir verlangt wird.